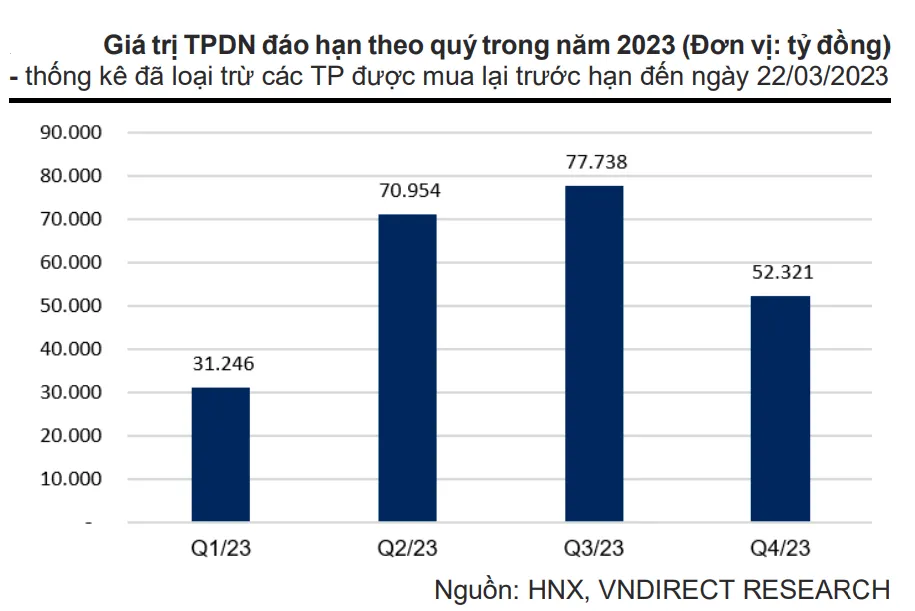

Theo báo cáo mới công bố của VNDirect, trong năm 2023, ước tính giá trị đáo hạn trái phiếu doanh nghiệp vào khoảng 232.600 tỷ đồng.

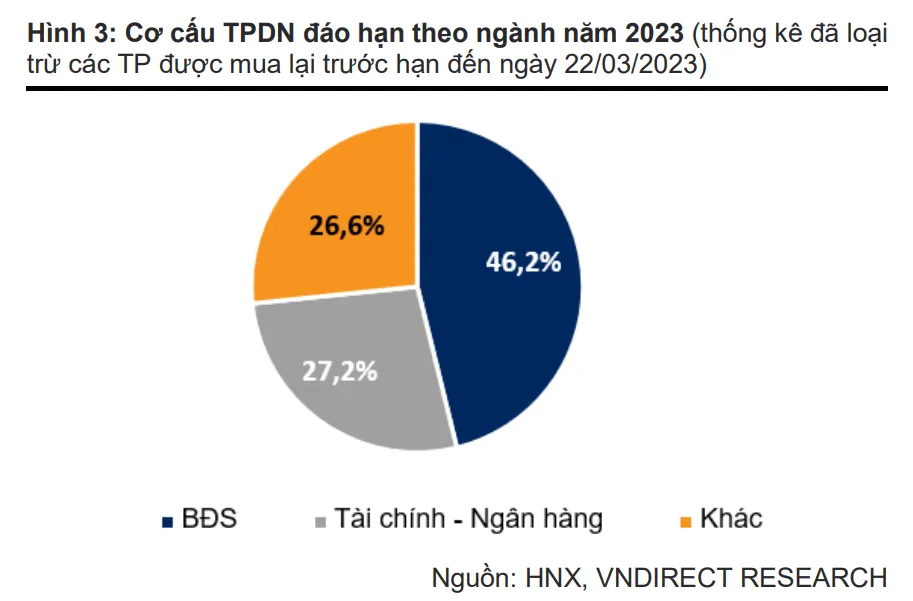

Trong đó quý II sẽ có khoảng hơn 70.954 tỷ đồng trái phiếu doanh nghiệp đáo hạn, tăng 127% so với quý I. Bất động sản vẫn là nhóm chịu áp lực đáo hạn trái phiếu lớn nhất, chiếm gần 40% tổng giá trị trái phiếu doanh nghiệp đáo hạn trong quý này. Đứng thứ 2 là nhóm tài chính ngân hàng với tỷ lệ chiếm hơn 37% tổng giá trị đáo hạn.

"Có thể thấy rằng áp lực đáo hạn sẽ bắt đầu tăng mạnh trong quý II", VNDirect nhấn mạnh.

Trong đó quý II sẽ có khoảng hơn 70.954 tỷ đồng trái phiếu doanh nghiệp đáo hạn

Đến quý III, VNDirect ước tính sẽ có 77.738 tỷ đồng trái phiếu doanh nghiệp đáo hạn. Và quý IV là 52.321 tỷ đồng trái phiếu doanh nghiệp đáo hạn.

Về triển vọng thị trường trái phiếu doanh nghiệp quý II, VNDirect cho rằng hoạt động phát hành có thể tiếp tục cải thiện, tuy nhiên để thị trường phục hồi bền vững cần có thêm nhiều giải pháp đồng bộ khác.

Cụ thể, cần thêm nhiều giải pháp quyết liệt hơn từ doanh nghiệp để củng cố niềm tin của nhà đầu tư vào trái phiếu doanh nghiệp.

Các doanh nghiệp bất động sản cũng phải nỗ lực tái cơ cấu, tái cấu trúc sản phẩm để đáp ứng nhu cầu thực của thị trường. Đồng thời có biện pháp xử lý hàng tồn kho nhằm thu tiền về để giải quyết những khó khăn hiện tại về dòng tiền.

Trong năm 2023, ước tính giá trị đáo hạn trái phiếu doanh nghiệp vào khoảng 232.600 tỷ đồng. Trong đó, tỷ lệ đáo hạn ngành bất động sản là hơn 46%

Về phía cơ quan quản lý, VNDirect đề xuất cần có phương án đẩy nhanh giải quyết các thủ tục pháp lý cho các dự án bất động sản. Ngoài ra cần xem xét nới lỏng các điều kiện để cho phép các định chế tài chính lớn bao gồm các ngân hàng có thể tham gia sâu hơn vào thị trường trái phiếu doanh nghiệp với vai trò tạo thanh khoản trên thị trường. Đồng thời cho phép các ngân hàng phát triển các hình thức bảo lãnh thanh toán để dần khôi phục niềm tin cho nhà đầu tư.

Cuối tháng 3 vừa qua, Hiệp hội Bất động sản TP Hồ Chí Minh (HoREA) đề xuất Ngân hàng Nhà nước (NHNN) cho phép các ngân hàng thương mại đồng ý để doanh nghiệp phát hành trái phiếu sắp đến hạn (có tài sản bảo đảm, có dự án đã được cơ quan nhà nước có thẩm quyền quyết định giao đất, cho thuê đất) được vay tái cấu trúc các khoản nợ trái phiếu sắp đến hạn. Khoản vay có thể xem xét không vượt quá 70% giá trị gói trái phiếu đã phát hành.

Không chỉ vậy, HoREA cũng mong muốn các ngân hàng thương mại được phép nhận thế chấp bằng chính gói trái phiếu này cùng các tài sản bảo đảm khác để phát hành gói trái phiếu đó. Việc phát hành sẽ theo phương thức ngân hàng thương mại giải ngân trực tiếp đến các trái chủ.

Đối với 30% giá trị gói trái phiếu đã phát hành, HoREA đề nghị doanh nghiệp và các trái chủ thỏa thuận, đàm phán với nhau theo quy định tại Nghị định 08.

Ngoài đề xuất trên, HoREA còn đề nghị NHNN giảm lãi suất cho vay và tạo điều kiện cho doanh nghiệp, đặc biệt là các đơn vị bất động sản và người mua nhà, được tiếp cận tín dụng thuận lợi hơn.

Sau khi Chính phủ ban hành Nghị định số 08/2023/NĐ-CP ngày 5/3/2023 sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế, VNDirect đánh giá hoạt động phát hành trái phiếu doanh nghiệp có dấu hiệu phục hồi.

Theo đó, trong quý 1/2023 có 14 đợt phát hành trái phiếu doanh nghiệp trong nước thành công với tổng giá trị phát hành đạt hơn 28.335 tỷ đồng tăng 59% so với quý 4/2022. Trong đó có 11 đợt phát hành riêng lẻ với tổng giá trị phát hành là 24.435 tỷ đồng, chiếm 86,2% tổng giá trị phát hành.

Bình luận (0)