44 doanh nghiệp bất động sản phát hành trái phiếu, chiếm gần một nửa tổng số doanh nghiệp phát hành trong 8 tháng đầu năm nay. Mức lãi suất cao nhất lên tới 14,45%/năm, gần gấp đôi lãi suất tiền gửi ngân hàng.

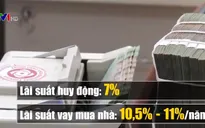

Có thể nói, trái phiếu bất động sản là từ khóa nóng trên thị trường đầu tư tài chính từ đầu năm tới nay bởi số lượng phát hành đông đảo, dồn dập và mức lãi suất mà các doanh nghiệp đưa ra vô cùng hấp dẫn. Mức trung bình khoảng 10%/năm, có doanh nghiệp lên tới gần 14,5%. Đâu là động lực khiến hàng loạt các công ty địa ốc từ nhỏ tới lớn đều tham gia cuộc đua phát hành trái phiếu này?

Nguyên nhân doanh nghiệp BĐS ồ ạt phát hành trái phiếu

Một loạt các công ty bất động sản phát hành trái phiếu, với giá trị lên tới hàng nghìn tỷ đồng. Theo thống kê của Công ty Cổ phần Chứng khoán SSI, CTCP Đầu tư và Phát triển Du lịch Phú Quốc là doanh nghiệp có tổng lượng phát hành nhiều nhất (4.610 tỷ đồng). Tiếp đến là Tân Liên Phát Sài Gòn (2.228 tỷ đồng), Vinpearl (2.000 tỷ đồng), Novaland (1.900 tỷ đồng)…

Bất động sản chỉ đứng thứ hai sau lĩnh vực ngân hàng trong cuộc đua phát hành trái phiếu. Nguyên nhân chủ yếu khiến các doanh nghiệp bất động sản đua nhau phát hành trái phiếu là do việc thắt chặt tín dụng với ngành bất động sản. Thiếu tiền, các doanh nghiệp buộc phải tìm kiếm nguồn vốn khác thay thế và bù đắp cho các dự án lớn.

Một nguyên nhân khác được các chuyên gia lý giải đó là độ mở quá rộng của điều kiện phát hành đã khiến thị trường trái phiếu trở nên nhộn nhịp. Cụ thể, Nghị định 163 có hiệu lực từ tháng 2/2019 đã nới lỏng nhiều điều kiện dễ thở hơn khi phát hành. Ví dụ, doanh nghiệp bây giờ thậm chí không cần kinh doanh có lãi trong năm gần nhất đã có thể phát hành trái phiếu riêng lẻ. Ngoài ra, so với việc đi vay tiền ngân hàng, phải trải qua một quá trình thẩm định, phê duyệt khắt khe, thì các điều kiện phát hành trái phiếu được các doanh nghiệp cho là dễ dàng và chủ động hơn.

Lãi suất hấp dẫn, gần gấp đôi so với lãi tiền gửi ngân hàng. Nhưng thực tế liệu trái phiếu bất động sản chỉ có màu hồng? Theo phân tích của các chuyên gia, cơ hội nhiều nhưng rủi ro cũng lớn.

Rủi ro tiềm ẩn từ trái phiếu bất động sản

Đa phần các trái phiếu doanh nghiệp bất động sản phát hành sử dụng tài sản đảm bảo chính là dự án bất động sản, hoặc nguồn tiền hình thành từ việc bán dự án bất động sản trong tương lai để đảm bảo khả năng trả nợ.

Rủi ro sẽ ập đến khi thị trường bất động sản không thuận lợi, ví dụ như giá giảm mạnh hay các dự án bất động sản không bán được như kỳ vọng. Khi đó, tài sản thế chấp là bất động sản không còn nhiều ý nghĩa vì mất thanh khoản.

Nhiều doanh nghiệp bất động sản lớn có niêm yết trên sàn chứng khoán nhưng do đã phát hành trái phiếu doanh nghiệp quá nhiều nên đã "đẩy" các đợt phát hành xuống các công ty con chưa niêm yết để tránh công bố thông tin chi tiết. Liệu khi công ty con mất khả năng thanh toán, công ty mẹ có đủ sức gánh đỡ hay cũng đang phải loay hoay với hàng loạt khoản nợ khác?

Gần đây, một số công ty phát hành trái phiếu còn kèm theo quyền mua bất động sản cho nhà đầu tư. Điều đáng nói, bất động sản đó lại chưa hình thành, thậm chí chưa đầy đủ pháp lý để mở bán. Thực tế, đây chính là cách lách luật, bản chất vẫn là hình thức góp vốn mua bất động sản trên giấy.

Các chuyên gia bất động sản cho rằng, đã đến lúc phải siết lại việc phát hành trái phiếu doanh nghiệp bằng cách gắn việc phát hành với xếp hạng tín nhiệm bắt buộc đối với doanh nghiệp phát hành.

Theo Báo cáo của Công ty SSI, trong khi tỷ lệ trái phiếu phát hành thành công tại các lĩnh vực như ngân hàng, phát triển hạ tầng, định chế tài chính rất cao, đều ở mức trên 90%. Riêng nhóm trái phiếu bất động sản, mặc dù phát hành nở rộ nhưng thị trường cũng có chọn lọc.

Cụ thể, với 47.800 tỷ trái phiếu bất động sản được chào bán, chỉ có hơn 36.000 tỷ trái phiếu được phát hành, tương đương tỷ lệ 77,3% - mức thấp nhất trong các nhóm. Điều này cho thấy những tính toán, chọn lọc nhất định của các nhà đầu tư.

Cuối tháng 8 vừa qua, Thống đốc Ngân hàng Nhà nước yêu cầu các ngân hàng phải kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro. Trái phiếu vốn là loại giấy tờ có giá, theo các chuyên gia, cần có các quy định chặt chẽ hơn, tránh việc đẩy rủi ro hoàn toàn về phía người mua.

* Mời quý độc giả theo dõi các chương trình đã phát sóng của Đài Truyền hình Việt Nam trên TV Online!

Bình luận (0)